Самое неприятное в банковских кредитах — это то, что рано или поздно деньги придется вернуть, да еще и с процентами. Как гласит народная мудрость: долг платежом красен. В данной статье мы рассмотрим вопрос, когда перестают звонить коллекторы при банкротстве и можно вздохнуть с облегчением.

Конечно, когда с экранов телевизоров известные актеры, певцы и прочие представители шоу-бизнеса рекламируют всевозможные банковские продукты, всем нам тяжело устоять.

Но было бы интересно посмотреть на динамику выдачи займов, если бы кредитные организации рекламировали специалисты по взысканию задолженности, проще говоря, коллекторы. То есть те люди, с которыми вам придется общаться при возникновении проблем с возвратом долга.

консультацию нашего юриста в удобном для вас

мессенджере

Кто такие коллекторы

Как сказал известный stand-up комик Руслан Белый, коллекторы — это дяди с криминальным прошлым, но с белой зарплатой.

Если вас мучает вопрос, как коллекторы реагируют на банкротства физического лица, представьте, что вам на работе выдали зарплату меньше, чем положено. И сделали это без какой-либо причины. Потому что банкротство означает, что держатели ваших долгов либо ничего не получат (в случае отсутствия имущества, на которое может быть обращено взыскание), либо получат в неполном объеме.

Поэтому банкротство должника — удар не только по доходам кредиторов, но и взыскателей.

Чтобы компания могла осуществлять коллекторскую деятельность, она должна числиться в специальном государственном реестре юридических лиц.

Ведет этот реестр Федеральная служба судебных приставов (ФССП). Она надзирает и за работой коллекторов. В нее же надо на них и жаловаться. Проверить, осуществляет ли фирма возврат просроченной задолженности в качестве основного вида деятельности и состоит ли она в соответствующем реестре, можно на сайте ФССП.

Имеют ли право приходить коллекторы к вам домой

Если вы не в состоянии погасить кредит, то на страже вашего благополучия, как физического, так и морального стоит федеральный закон № 230-ФЗ с долгим и неинтересным названием. Если коротко, то этот закон регламентирует деятельность официальных специалистов по взысканию задолженности.

Согласно этому закону, люди занимающиеся «выбиванием» долгов вправе:

- навещать вас не чаще одного раза в неделю, причем это должен делать один сотрудник, а не весь штат организации;

- звонить вам (чтобы справиться о вашем состоянии, в том числе финансовом) не чаще двух раз в неделю с зарегистрированного на фирму номера в период с 8 до 22 часов, а в выходные или праздничные дни и того жестче — с 9 до 20 часов.

- И прочие ограничения, любезно предусмотренные нашим законодателем.

Никаких лесных прогулок, утюгов, паяльников и прочих «прелестей» к счастью — для должников, и к огромному сожалению — для коллекторов, данный закон не предусматривает.

Как ведут себя коллекторы

В случае существенного нарушения графика погашения кредита, данные «специалисты» будут вежливо и в рамках закона (если повезет), убеждать вас погасить задолженность.

При грубом нарушении норм закона, регламентирующего коллекторскую деятельность, повлекшее причинение вреда здоровью, жизни или имуществу должника, его родственников, такая организация может быть исключена из реестра.

А это значит, что она больше не будет иметь права работать по взысканию долгов.

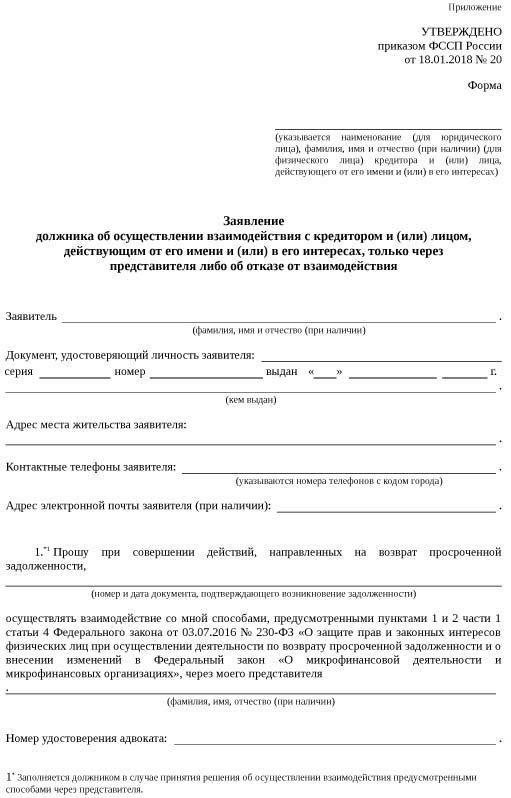

То есть, чисто теоретически, вас могут продолжать забрасывать «письмами счастья», звонками и смсками, до полного погашения задолженности. Либо пока вы или кто-то из ваших родственников не получит сердечный приступ от такого «внимания». Правда, через 4 месяца после начала просрочки вы можете написать отказ от взаимодействия с коллекторами.

Коллекторы утратят право звонить вам и общаться лично, но за ними сохранится право посылать вам сообщения обычной почтой. Ну — и подать на вас в суд за неуплату кредита.

Официальные компании с низкой долей вероятности пойдут на нарушение закона. Тем более, как правило, просроченная задолженность выкупается ими у кредитных организаций в большом количестве и со значительным дисконтом.

Банк имеет право продать долг, как во время прохождения должником процедуры банкротства, так и после ее завершения. В первом случае по заявлению нового кредитора, судом будут внесены изменения в реестре требований.

Вместо банка или МФО кредитором станет коллекторское агентство. А вот во втором случае коллекторы останутся ни с чем. Все это делается в рамках свободы договора по обоюдному согласию (в первом случае) или по неосмотрительности последних (во втором случае).

Ибо по закону первичный кредитор не может не знать, что его должник подал заявление на банкротство. Об этом банки и других кредиторов уведомляет сам должник в начале процедуры или финансовый управляющий. Кроме того, все данные об открытых делах находятся в свободном доступе на сайте «Федресурс».

В договоре о переуступке прав могут фигурировать десятки, а то и сотни должников. И цена такой сделки значительно ниже уровня задолженности. Потому что и банк, и коллекторы понимают, что получить обратно деньги по таким кредитам маловероятно (в противном случае банк бы не избавлялся от таких долгов).

А вот если вы взяли деньги в сомнительной организации, у которой нет лицензии на кредитование, то будьте готовы и к ночным звонкам, и к угрозам, и надписям в подъезде. И прочим неприятностям, потому что установленные правила по общению с должниками на них не действуют. Единственный способ — жаловаться на таких кредиторов и взыскателей в правоохранительные органы.

Как общаться с коллекторами во время процедуры банкротства

Во время процедуры банкротства физических лиц на финансового управляющего ложится обязанность по организации собрания кредиторов и составления реестра их требований. Поэтому с момента назначения финуправляющего все общение с кредиторами по поводу возврата долгов должно происходить исключительно с ним.

Если вас мучает вопрос, что говорить коллекторам, когда вы уже подали заявление на банкротство — отвечайте правду. Что в настоящий момент вы проходите процедуру признания вас банкротом и по всем вопросам, связанным с формированием реестра требований кредиторов, реализации имущества, организацией торгов этим имуществом, и возврата долгов (если есть из чего их отдавать) отвечает финансовый управляющий.

Кроме того, коллекторы по закону теряют право беспокоить будущего банкрота с момента начала процедуры — то есть с первого заседания суда, на котором заявление на банкротство будет признано обоснованным. Или с момента внесения данных о человеке, подавшем на банкротство через МФЦ, в реестр на сайте «Федресурс».

Когда прекращаются звонки коллекторов

Согласно действующему законодательству, звонки, а также визиты коллекторов должны прекратиться со дня, когда арбитражный суд признает обоснованным заявление о признании человека банкротом. Однако это не означает, что уже сразу на следующий день про вас забудут.

У финансового управляющего, в обязанности которого входит оповещение кредиторов о начале процедуры, есть 15 дней на отправку таких уведомлений по почте. То есть вполне возможно, что специалисты по взысканию просроченной задолженности будут вам названивать и напрашиваться в гости еще примерно месяц во время процедуры банкротства, пока не получат официального подтверждения о начале процедуры.

Увы, «письма счастья» кредиторы могут направлять должникам до окончания процедуры банкротства, в надежде «ну а вдруг?». Но вы имеете право на них не реагировать. И даже жаловаться на такие письма в суде.

Когда отстанут коллекторы

После завершения процедуры банкротства и списания задолженности любое общение «специалистов» с должником бессмысленно и незаконно.

Арбитражный суд может отказать в списание задолженности в случае:

- получения должником кредита путем предоставления заведомо подложных сведений или документов;

- при совершении преднамеренного или фиктивного банкротства, например, вы умышленно взяли на себя заведомо неисполнимое обязательство — оформили несколько кредитных карт разных банков, и сумма обязательных платежей превысила сумму вашего ежемесячного дохода.

При таком завершении банкротства общение со специалистами по взысканию просроченной задолженности продолжится в полном объеме и до полного возврата задолженности.

В случае если коллекторы присылают угрозы жизни и здоровью вам и вашим родственникам, беспокоят вас после списания задолженности, нарушают установленные законом правила общения, вы вправе подать жалобу в ФССП России или прокуратуру, приложив при этом подтверждающие документы.

Поэтому было бы неплохо при общении с такими «специалистами» с глазу на глаз или по телефону вооружиться записывающим устройством.

Коллекторы стали активно искать залоговые кредиты неплательщиков перед подачей документов о банкротстве

Коллекторские компании, обслуживающие крупные банки, начали применять в своей работе пилотный проект по поиску тех должников, которые отказываются обслуживать одни задолженности, попавшие к работу к коллекторам, но при этом платящие по другим кредитам, особенно тем, в которых подразумевается залог.

Они начали «прорабатывать» задолженности «потенциальных банкротов». То есть тех физических лиц, которые имеют такую сумму долга, что кредитор (а коллектор, купивший долг, тоже автоматически становится кредитором) может подать документы на банкротство таких людей в арбитражный суд.

Традиционно считается, что кредиторы не стремятся обанкротить человека, так как в ходе банкротства списывается вся задолженность и кредитор остается ни с чем. А уж коллекторы не подают в суд никогда, так как им не под силу собрать большой пакет долгов одного человека — мол, такая «возня» с одним физиком невыгодна.

Но коллекторское агентство «АктивБизнесКонсалт» (АБК) на форуме «Лидеры цифрового развития» заявило о работе своего автоматизированного поиска имущества и долгов «несговорчивых» клиентов. Напомним, что АБК — это дочерняя структура Сбербанка, которая работает с долгами, преимущественно, именно этой организации.

Система автоматического поиска находит в своей общей базе тех должников, общая сумма долга которых позволяет кредитору подать на банкротство человека в арбитраж. Больше всего коллекторов интересуют те клиенты банков или МФО, кто имеют залоговые кредиты (например, автокредит или ипотеку), и кто может, в случае банкротства, лишиться такого имущества.

АБК стало активно инициировать с такими неплательщиками переговоры о возврате в график платежей, сообщая при этом, что в случае отказа «пойдет в суд с заявлением о банкротстве». При этом коллекторы доступным языком описывают неплательщикам, что в этом случае им придется попрощаться, например, с ипотечным жильем.

Так как в случае банкротства банк, выдавший ипотеку, обязан включиться в реестр кредиторов. Об этом, выступая на форуме, заявила директор по правовым вопросам и GR коллектора Сбербанка Евгения Уткина. В компании воспринимают банкротство клиента «как часть полного цикла взыскания» и намерены работать с такими «неперспективными» клиентами.

Президент Национальной ассоциации профессиональных коллекторских агентств (НАПКА) Эльман Мехтиев считает, что работа с «потенциальными банкротами», конечно, заточена на тех должников, которые боятся потерять свое имущество. По его словам, взыскатели не взаимодействуют с должниками, с которых нечего взять. Речь идет о тех, кто пытается уклоняться от обязательств только перед некоторыми кредиторами.

Упор при таком взыскании идет на разъяснении должнику его рисков в случае обращения кредитора в арбитраж с заявлением о банкротстве, отмечает Мехтиев. «Это инструмент восстановления баланса в отношениях кредитора и должника, и весьма вероятно, что именно такие «уроки» финансовой и правовой грамотности отобьют у определенной группы неплательщиков охоту притворяться неплатежеспособными», — считает президент НАПКА.

Если вы не в состоянии погасить задолженность по кредитам, займам и прочим обязательствам. Если коллекторы не дают покоя вам и вашим родственникам ни днем, ни ночь.

Если вам поступаю угрозы. Обращайтесь за правовой помощью к специалистам нашей компании, имеющим большой практический опыт в решении сложных юридических проблем. Мы поможем подготовить необходимые документы, выбрать и пройти процедуру банкротства с минимальными последствиями и максимально положительным результатом для вас и ваших близких.

Рекомендуем