При оформлении кредита вы вынуждены разбираться в новых терминах и понятиях. Да, любезные сотрудники банка готовы все объяснить и проконсультировать вас, но иногда и после их ликбеза ничего не понятно. Человек в растерянности, ему суют какие-то документы и просят подписать.

Конечно, на операцию по удалению почки вы таким образом не подпишетесь — банки действуют строго в рамках закона. И все же лучше знать, под чем конкретно вы собираетесь поставить свою подпись, и что считается суммой основного долга? Рассмотрим подробнее.

консультацию нашего юриста в удобном для вас

мессенджере

Основной долг по кредиту: это вся сумма или нет?

Когда вы вносите очередной платеж по кредиту, вы, как правило, не задумываетесь, что эта сумма погашает разные статьи вашего обязательства. В целом долг по кредиту складывается из следующих частей:

- Тело кредита.

- Страхование.

- Проценты.

- Комиссии.

- Плата за открытие счета и его обслуживание.

Иными словами, основной долг не учитывает большинство перечисленных выше составляющих. Представим, что вы берете в банке 200 тысяч рублей сроком на 1 год. В целом за это время вы вернете банку условные 250 тысяч. Основным долгом будет считаться как раз сумма в те самые 200 тысяч рублей, остальное — дополнительные начисления.

Особенности начисления процентов на основную сумму долга

Эта тема вызывает немало дискуссий и финансовых конфликтов.

Начав выплачивать кредит, люди сталкиваются с тем, что основная сумма долга почему-то сперва не становится меньше. Тогда они начинают искать ответы в договоре. Не увидев их там, заемщики идут в банк разбираться.

Как такое может быть, чтобы основной долг при регулярной оплате практически не уменьшался?

Дело в том, что при работе с кредитными клиентами существует две схемы по начислению процентов:

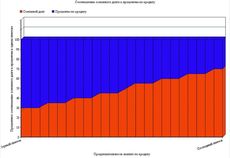

- Аннуитетная схема. Используется в подавляющем большинстве случаев. Основная сумма долга разбивается на части (не равные, несмотря на то что платежи каждый месяц будут одинаковыми). Сначала человек выплачивает меньшие части тела кредита, а в конце кредитного договора — бόльшие. При этом проценты начисляются на остаток задолженности. Получается, что сначала человек платит меньше, потом — больше. Однако, повторимся, сумма ежемесячного платежа будет стабильной, потому что туда входят еще и проценты.

- Дифференцированная схема. Здесь тело задолженности делится на весь период кредитования. Проценты будут начисляться на остаток. То есть сначала ежемесячные платежи будут больше, потом они будут уменьшаться. Человек платит сначала, к примеру, по 8,5 тысяч рублей, потом — по 8 тысяч, по 7, по 5…

Сейчас повсеместно используются аннуитетные платежи. Чтобы проиллюстрировать, как действует эта схема, проведем другие условные вычисления.

Допустим, ежемесячный платеж составляет 10 тысяч рублей. В начале и в конце срока действия договора кредитования «разбивка» платежа строится в следующих пропорциях:

- 7 тысяч рублей — это проценты, а 3 тысячи рублей — тело задолженности (в начале);

- 7 тысяч рублей — это основной долг, а 3 тысячи — проценты (в конце).

То есть, сначала вы платите в основном проценты, а уже потом — тело кредита.

Но это еще не все. При просрочках по кредитному договору вас ждут пени и штрафные санкции.

При таких обстоятельствах сумма задолженности будет увеличиваться. Соответственно, когда вы все же начнете платить, то первым делом будете оплачивать как раз штрафы и пени. Остаток основного долга выплачивается уже в последнюю очередь.

Как выплачивается основной долг по кредитам в исполнительном производстве?

Если не платить по своим обязательствам перед банком, через некоторое время тот обратится в суд за принудительным взысканием задолженности. И будет прав — таким образом, соблюдаются права и интересы кредиторов в России.

ГК РФ устанавливает, что в первую очередь погашаются издержки кредиторов, связанные с получением взысканной суммы. Потом идут проценты, и уже в завершение выплачивается основная сумма задолженности.

ГК РФ Статья 319. Очередность погашения требований по денежному обязательству

Сумма произведенного платежа, недостаточная для исполнения денежного обязательства полностью, при отсутствии иного соглашения погашает прежде всего издержки кредитора по получению исполнения, затем — проценты, а в оставшейся части — основную сумму долга.

«Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 № 51-ФЗ

Издержки — это те расходы, которые понес кредитор в рамках взыскания. Например:

- госпошлина, которую он оплатил при обращении в суд;

- юридические услуги, к которым пришлось прибегнуть кредитору.

Если бы вы, например, взыскивали ущерб, к этим пунктам можно бы было дополнительно добавить расходы на независимую экспертизу, которая имеет ключевое значение в судебном разбирательстве.

С момента, когда суд вынесет решение о взыскании просроченного кредита по расторгнутому договору, проценты по нему больше не начисляются. Однако применяться будет ст. 395 ГК РФ. Она предусматривает, что кредитор вправе рассчитывать на выплату процентов по задолженности в связи с просрочками, незаконным удержанием и уклонением от возврата.

При этом размер процентов будет устанавливаться, исходя из ключевой ставки Центробанка. На данный момент она составляет 20%. Проценты будут начисляться до тех пор, пока должник полностью не рассчитается с кредитором. При этом не допускается начисление процентов на проценты.

консультацию нашего юриста в удобном для вас

мессенджере

В каких случаях заемщику нужны сведения о просроченном основном долге?

В целом, пока плательщик успешно погашает кредитную ссуду, вопросы основной суммы долга и дополнительных платежей его не беспокоят. Но как только этот баланс и иллюзия стабильности нарушаются, человек начинает выяснять детали. Оно и логично.

В особенности сведения об основном долге потребуются, если:

- Заемщик собирается погасить всю задолженность перед банком. Например, в рамках программы рефинансирования через стороннюю финансовую организацию. Работает это так: вы обращаетесь в другой банк, который предлагает рефинансировать текущие кредиты. Вы подаете заявку, перечисляете обязательства по своим кредитам (даже если оно всего одно) и получаете одобрение.

Далее вам потребуется получить от банков подтверждения с суммами — сколько кому вы должны. В выписке по счету будет указана основная сумма долга и проценты.

- Заемщик собирается в суд, чтобы уменьшить сумму задолженности. У каждого человека есть право воспользоваться положениями ст. 333 ГК РФ, предусматривающей уменьшение пеней, которые, по мнению клиента, несоразмерны сумме задолженности. В заявлении требуется указать величину тела кредита, а также сколько было начислено процентов и неустойки.

- Должник собирается в суд за признанием финансовой несостоятельности. Для личного банкротства тоже потребуется составить заявление, в котором указываются все долговые обязательства. Они подробнее расписываются в списке кредиторов — включая сведения о просрочке, проценты, штрафы и, разумеется, основной долг.

- Должник собирается договориться с коллекторами о выплате основного долга. Если банк продал просроченный кредит коллекторскому агентству, есть смысл попытаться с этим агентством договориться. Коллекторы покупают просроченные кредиты за минимальные деньги. Поэтому, даже если вы вернете только основную сумму долга, они останутся в плюсе.

Основной долг по кредитной карте

Кредитки — это отдельный вид банковского искусства, к тому же, один из самых дорогих в обслуживании. Если ежемесячно клиент платит только проценты, которые уходят банку в прибыль, сам кредит остается непогашенным.

Как узнать тело кредита по кредитной карте? По каждой карте устанавливается дата, до которой нужно вносить минимальные платежи. Можно (и нужно!), конечно, вносить и больше — вплоть до полного закрытия кредитного лимита. Но сумма не должна быть меньше обозначенного минимума. Нарушение соглашений с банком обернется для клиента ожидаемыми неприятностями.

Частые вопросы

Нет, это не так. Основная сумма долга — та, которой вы фактически воспользовались. Например, у вас кредитный лимит 140 тысяч рублей, и вы его израсходовали, а остальные 13 тысяч — дополнительные начисления. Основной суммой в данном случае будет выступать размер кредитного лимита — 140 тысяч рублей.

Также по кредитным картам применяется так называемый грейс-период — это срок, в течение которого проценты не начисляются, если человек своевременно возвращает кредитный лимит на карту.

К примеру, вы получили свою карточку 1 июля, а вернуть деньги нужно до 30 числа (каждого месяца). Допустим, у вас есть грейс-период 100 дней. Вы потратили с карты 100 тысяч рублей.

Значит, если вы не хотите платить проценты за пользование кредитным лимитом, вам нужно вернуть эти деньги на карту в течение 100 дней с момента первой покупки.

Если вы не сумеете рассчитаться, банк начислит проценты за грейс-период, и вам придется их тоже учитывать при расчетах. Платежи вносятся до 30 числа ежемесячно в размере 5-10% от суммы задолженности — этот момент также оговаривается заранее.

Тогда события могут развиваться по одному из трех путей:

- Вы возвращаете 100 тысяч рублей в течение последующих ста дней. Это основное тело долга, проценты начисляться при этом не будут.

- Вы не успеваете вернуть все потраченное, поэтому возвращаете только какую-то часть денег. Например, 20 тысяч или вообще минимальную сумму. В таком случае включается начисление процентов.

- Вы вообще не возвращаете потраченные 100 тысяч рублей на баланс. Тогда начинает начисляться полный комплект: проценты, штрафы и пени за неустойку.

Также по кредитным картам часто взимаются всевозможные комиссии. Внимательно ознакомьтесь с условиями, прежде чем решите обзавестись кредиткой.

Если вам не удается погасить сумму просроченной задолженности, и нет средств для выплаты кредитов, обратитесь к нашей команде юристов. Мы предложим вам варианты решения проблемы, а в случае банкротства поможем списать долги перед банками и другие обязательства. Закажите бесплатную консультацию!