Оформление налогового вычета — законный способ вернуть часть средств, которые были затрачены при покупке квартиры, на ипотеку, на медицинские услуги или при получении платного образования. И это далеко не все сферы жизни, предусматривающие уменьшение подоходного налога или возврат НДФЛ. Сама возможность доступна любому гражданину России, если он является плательщиком налога на доходы физических лиц.

Но даже для возврата этих денег от государства не у всех есть время посетить налоговую или МФЦ для оформления вычета. Палочкой-выручалочкой выступает интернет, благодаря которому можно подать документацию онлайн и просто подождать результата. Здесь мы расскажем детально, как осуществить возврат налога через Госуслуги.

консультацию нашего юриста в удобном для вас

мессенджере

Налоговый вычет: расчет и типы

Расскажем, как работает возврат налога, на простом примере.

Иван потратился на стоматологические услуги. Это недешевое удовольствие, но ради здоровья иногда приходится раскошеливаться. За лечение зубов клиника выставила счет на 100 тысяч рублей. Так вот, Иван вправе вернуть себе часть уплаченных денег, 13 процентов от суммы — аккурат в размере подоходного налога. Формула расчета будет такова: 100 000 рублей * 0,13 = 13 000 рублей.

Теперь считаем, какой размер налога отчислен Иваном государству.

Наш герой официально трудоустроен менеджером по продажам с зарплатой 60 тысяч рублей в месяц до вычета налогов.

За 2022 год он заработал 720 тысяч рублей. При этом НДФЛ составил 93 тысячи 600 рублей, и более этой суммы он вернуть по налоговому вычету не вправе.

В описанном примере Иван может получить 13 тысяч рублей, оформив возврат НДФЛ.

Согласитесь, это приятный «бонус» от государства. Однако воспользоваться им могут не все, а только граждане Российской Федерации, за которых работодатель переводит в госбюджет подоходный налог.

Вернуть НДФЛ можно не позже, чем по прошествии трех лет с момента уплаты налога за отчетный период, когда произведены траты.

Вот несколько основных видов вычетов:

- Имущественный. Связан с приобретением имущества: квартиры, дома, иной жилой недвижимости и с продажей отдельных категорий собственности.

- Стандартный. Оформляется на самого гражданина и его несовершеннолетних детей.

- Профессиональный. Предоставляется ИП на общей системе налогообложения; физлицам, работающим на основании договора ГПХ; адвокатам; нотариусам; получателям авторских гонораров и вознаграждений.

- Инвестиционный. Распространяется на доходы, связанные с размещением денег на индивидуальном инвестиционном счету (ИИС).

- Социальный. Это возврат части расходов, понесенных на образование, медицинские услуги, благотворительность.

Обратите внимание, что для каждого вида вычетов имеются ограничения по максимальной сумме, с которой можно его получить. Ранее мы проиллюстрировали ситуацию с Иваном, который вернул 13 тысяч рублей, затратив при этом на лечение 100 тысяч. В этом примере установленная граница налоговой базы — 120 тысяч рублей.

Если гражданин хочет вернуть НДФЛ по нескольким «направлениям», это не возбраняется. Например, куплена квартира и затрачены средства на операцию. Единственное условие: максимальная сумма возвращенных денег за период не может быть более суммы уплаченных за это же время налогов.

Каким образом можно оформить вычет

Подать сведения в налоговую инспекцию можно посредством портала Госуслуги. Остановимся подробнее на этом варианте, поскольку не побоимся назвать его самым удобным для налогоплательщика.

ФНС получит документацию благодаря действующему электронному документообороту, проведет проверку и вынесет решение.

Важное условие для оформления возмещения НДФЛ через Госуслуги — наличие у гражданина подписи УКЭП (усиленной квалифицированной электронной) либо УНЭП (усиленной неквалифицированной электронной).

Первый вариант подписи можно получить в специальном удостоверяющем центре, второй оформляется через приложение Госключ.

Помимо удаленного, есть еще два способа оформить налоговый возврат.

- На работе. Для возврата НДФЛ необходимо составить заявление, собрать документы (договор на проведение лечения, на получение образовательных услуг, квитанции, приходно-кассовые ордера и т.д.). Весь пакет передается в налоговую инспекцию. Через 30 дней ФНС выдаст уведомление о праве на вычет, которое необходимо предоставить работодателю в отдел бухгалтерии. Останется только дождаться возврата средств.

- В налоговой. Тут уже нужно самостоятельно прибыть в инспекцию с теми же бумагами. Вычет оформляется без непосредственного участия работодателя.

Но даже если вы предпочитаете второй вариант, в инспекции, есть еще один онлайн-способ. Можно подать заявление на возврат налога электронно через сайт ФНС. Необходимо также будет отправить пакет документов, в зависимости от ситуации, и декларацию 3-НДФЛ.

А если нет регистрации на Госуслугах

В таком случае, придется регистрироваться. Если налогоплательщик не имеет личного кабинета на портале, это можно исправить.

Сайт предлагает несколько способов завести аккаунт:

- Посредством центра обслуживания. Выбирайте самый подходящий для себя по месторасположению и не забудьте взять с собой паспорт и СНИЛС. Сотрудник уточнит контактный телефон и e-mail, после чего отправит запрос на регистрацию. Дольше 10 дней рассмотрение не затягивается, но, как правило, решение приходит гораздо раньше. Конечно, если вам быстрее сходить в отделение налогового органа, чем ждать — дерзайте.

- Онлайн через банк-партнер. Список действующих организаций приводится на портале. Поскольку у кредитной организации есть данные клиента, она может оформить запрос, после чего клиент будет зарегистрирован на портале.

- Через кнопку «Другой способ регистрации». Кликнув на это значение, увидим, что сайт требует указать ФИО, телефон и e-mail. После введения останется только ожидать ответа от портала. Важно подтвердить учетную запись, иначе доступ к сервисам сайта будет неполным.

Пришедший для первого визита на сайт SMS-пароль впоследствии можно (и нужно!) поменять на свой.

консультацию нашего юриста в удобном для вас

мессенджере

Как пошагово оформить налоговый вычет через Госуслуги

Итак, вы успешно зарегистрировались на сайте, или у вас уже был действующий аккаунт. Настало время начать формирование запроса на нужную категорию налогового вычета. Потребуется заполнить декларацию и отправить ее вместе с подтверждающими право на вычет документами.

Вот подробная пошаговая инструкция, как вернуть налоговый вычет через Госуслуги:

- Авторизуйтесь в личном кабинете.

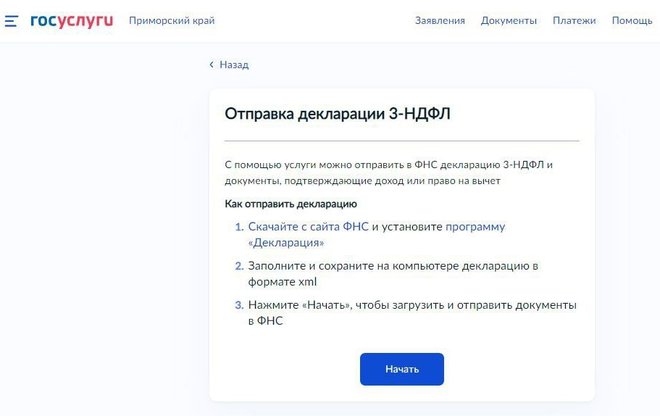

- В разделе «Ведомства» выбираем ФНС, далее — «Отправка 3-НДФЛ».

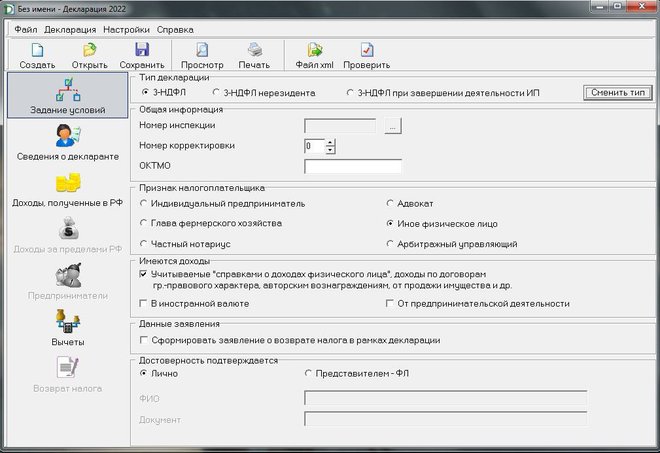

- Пройдите по ссылке для загрузки программы «Декларация». Обратите внимание — на сайте необходимо выбрать нужный год, за который планируется подать на налоговый вычет.

- Далее в программе введите данные и сохраните все в формате xml. Необходимо будет указать номер инспекции, сведения о декларанте и информацию о доходах в соответствии со справкой 2-НДФЛ.

- Теперь кликните на синюю кнопку «Начать».

- Выберите значение «Получить вычет». Если планируете одновременно задекларировать доход, необходимо нажать на соответствующую вкладку.

- Нажмите на «Перейти к заявлению», после чего внимательно проверьте все данные: ФИО, номер ИНН и СНИЛС.

- Загрузите декларацию и подтверждающие документы. Общий объем вложения не должен превышать 20 МБ. Если возникли трудности с загрузкой файлов, можно обратиться в службу поддержки сайта.

- Нажмите на «Продолжить».

- Финальный шаг: проверьте пакет документов и отправьте его в налоговую. При условии правильности заполнения ведомство зарегистрирует его всего за один день.

Если будет допущена ошибка, декларацию не примут, и вычет произведен не будет. Гражданин может внести правки: скорректировать 3-НДФЛ или устранить недочеты подтверждающих документов и подать на оформление налогового вычета вновь. Ошибка может закрасться и в расчетах. Например, сумма, которую налогоплательщик просит вернуть, больше, чем размер налога, выплаченного им государству.

Конституционный Суд РФ в Определении № 468-О-О от 05 марта 2009 года разъясняет, что отсутствие подтверждения требований налогоплательщика и предоставленных им сведений приведет к невозможности налогового оформления вычета. Иными словами, подающий декларацию должен несколько раз проверить все данные перед отправкой пакета документов в ФНС.

Если все в порядке, деньги поступят на банковский расчетный счет, который налогоплательщик указал в заявлении или в декларации.

Налоговый вычет — законное право любого гражданина компенсировать расходы на некоторые жизненные ситуации. Пусть размер возврата будет небольшим, но деньги лишними не бывают. А уж тем более если вас душат кредиты и долги, а средств с зарплаты не хватает.

Если бремя становится слишком тяжелым, процедура банкротства поможет аннулировать задолженности и избавиться от исполнительных производств, визитов приставов, звонков коллекторов и морального давления кредиторов. Став банкротом, вы не потеряете право на налоговый вычет — например, заключив договор на обучение с ВУЗом, можно оформить возврат НДФЛ.

Позвоните нашим юристам, и мы не только проанализируем ваш случай, но и окажем полное правовое сопровождение во время процедуры банкротства. Оставьте заявку на бесплатную консультацию на нашем сайте.

Частые вопросы

Имущественный вычет оформляется исходя из предельной суммы до 2 миллионов рублей, даже если новая квартира стоит дороже. Вычисляем 13 процентов от 2 миллионов и получаем 260 тысяч рублей. Столько и составит вычет.

Да, при этом можно оформить имущественный вычет и по ипотеке, и по приобретению нового жилья. Наибольший размер возврата по ипотеке — 390 тысяч рублей.

Ограничений на этот счет нет. Подать на вычет можно в любое удобное время.