Обязательство по уплате налогов касается всех: граждан, предпринимателей, организаций. Не каждый умеет правильно рассчитывать сроки оплаты, более того — не каждый знает, что они есть, и в итоге налогоплательщику приходится нести лишние расходы. В этой статье разбираемся, почему так важно исполнять обязательства в срок, каков размер пеней за неуплату налогов и по каким принципам рассчитываются эти пени.

консультацию нашего юриста в удобном для вас

мессенджере

Пени: кому они грозят и кто их рассчитывает

Как бы внимателен ни был налогоплательщик, а в случае с бизнесом — его бухгалтеры, пропустить дату внесения налогов может каждый. И это не всегда будет намеренным уклонением от оплаты, такое может произойти просто по невнимательности. Налог, который не был уплачен в установленный срок, называется «недоимка».

Пени — это своеобразное «денежное наказание», применяемое, в частности, за долги по ЖКХ, неуплату страховых взносов и конечно же, за нарушения налогового законодательства. Начисляются пени и за неуплату по кредитам и займам.

Когда плательщик НДФЛ, НДС, «упрощенки», транспортного, земельного или любого другого налога пропускает установленный срок, на долг ежедневно начисляется пени.

Если в определенную дату налог был внесен не в полном объеме, а лишь в части, то переплат тоже не избежать. И в случае с полной просрочкой, и в случае с частичным невнесением платежа будет «капать» процент от разных сумм.

В первом случае — от полной суммы налогов, не внесенной в срок, во втором — от недостающей суммы платежа. Помните, что дата, до которой долги по налогам должны уплатить физлица, всегда 1 декабря каждого года.

При просрочке оплаты налоговых платежей ИФНС направляет должнику требование, где указывает размер долга, период просрочки и рассчитывает начисляемые пени.

Если в досудебном порядке налогоплательщик не погашает задолженность на основании поступающих на его имя уведомлений ИФНС, то не исключено, что служба обратится в суд. Если у вас не будет контраргументов и решение вступит в законную силу, то ждите принудительного взыскания долга.

Сколько начисляется пени при просрочке выплат

Запомните эту формулу:

Пени = сумма налога × количество дней просрочки × 1/300 ставки Центробанка.

Обратите внимание, что ставка ЦБ РФ может довольно резко измениться!

При этом если последний день для оплаты выпадает на субботу или воскресенье либо другой объявленный нерабочим день, то дата внесения налога — это ближайший рабочий день.

Штрафы от налоговой

Помимо пени, ИФНС также может наложить на плательщика и штраф.

Для его наложения должен быть зафиксирован один из следующих фактов:

- Занижена налоговая база;

- Допущены ошибки в расчете налога;

- Произведены иные неправомерные действия или бездействие налогоплательщика.

консультацию нашего юриста в удобном для вас

мессенджере

Как оплатить недоимку и пени

Многим знаком личный кабинет на сайте налоговой или на Госуслугах. Именно здесь удобнее всего заплатить как саму сумму налога, так и недоимку, пени и штрафы.

В профиле пользователя отражаются неоплаченные квитанции и, если им допущена задолженность, то оповещение о нем можно увидеть уже на главной странице кабинета.

ФНС, получая информацию о погашении задолженности, в свою очередь прекращает начисление неустойки.

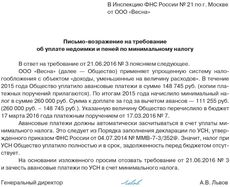

Случаи, когда плательщик не согласен с начисленной суммой пени

Спор может возникнуть на разных основаниях. Наиболее частые из них — неправильная сумма начисленного налога, некорректный расчет пени или требование об уплате налога другого налогоплательщика.

Со всем этим можно и нужно бороться путем обжалования. Жалобу можно подать через сайт. Укажите номер и дату оспариваемого акта налоговиков, приведите мотивированное развернутое объяснение ситуации и пропишите свое требование.

При необходимости к жалобе можно прикрепить подтверждающие позицию документы — например, квитанции о ранее произведенной оплате.

На рассмотрение жалобы ФНС дается 15 дней с даты направления обращения. После чего налогоплательщику направляется мотивированное решение с удовлетворением требований по жалобе или отказом в их удовлетворении.

Последствия неуплаты налогов, недоимок и пени

Налоговая система имеет отработанный механизм начисления и взыскания просроченных задолженностей.

Так, когда сумма долга достигает 3 000 рублей, в течение 90 дней ИФНС направляет гражданину или организации требование об оплате. Если же задолженность составляет менее 500 рублей, то срок на направление требования для налоговой увеличивается до 1 года.

На исполнение выставленного требования у налогоплательщика есть 8 дней с даты его получения. В случаях, когда досудебное требование ФНС плательщиком не удовлетворяется, орган приступает к процессу судебного урегулирования спора.

Налоговики подают исковое заявление в суд, по результатам рассмотрения которого судья выносит решение об удовлетворении или об отказе в удовлетворении требований органа.

Когда решение вынесено, на основании исполнительного документа возбуждается исполнительное производство.

Приставы в свою очередь могут наложить арест на имущество, осуществлять удержания с зарплаты должника, реализовать его имущество и даже наложить запрет на выезд из страны.

Для наложения такого запрета просрочка должна составлять от 2 месяцев, а сумма долга превышать 10 000 рублей, либо при меньшем сроке просрочки долга в 30 000 рублей будет достаточно для запрета на выезд ха границу.

Когда возбуждается исполнительное производство, у должника есть 5 дней на добровольное погашение задолженности по налогам, прежде чем на него будет наложена дополнительная штрафная санкция — исполнительский сбор. По истечении установленных 5 дней, пристав-исполнитель выносит постановление об исполнительском сборе, который начисляется на должника в размере 7% от суммы задолженности, при этом он не может быть менее 1 000 рублей.

Что делать, если много задолжал налоговой по суду, а денег на погашение нет

У каждого есть право ходатайствовать в суде об отсрочке выплаты долга или об установлении удобного для себя графика его погашения (рассрочке). Налоговый кодекс РФ перечисляет основания, которые будут считаться уважительными при разрешении вопроса о предоставлении отсрочки или рассрочки долга по налогам, штрафам и пени. К ним относятся:

- Задержка заработной платы работодателем;

- Форс-мажорные обстоятельства (стихийные бедствия и так далее);

- Сезонный характер работы должника;

- Тяжелое имущественное положение для погашения долга в один платеж.

Недостаточно просто ходатайствовать и требовать отсрочку или рассрочку, все основания должны подтверждаться документально. Такими доказательствами могут стать справки из банков, сведения об имуществе и так далее.

На настоящий момент действует мораторий на банкротство. Это значит, что кредиторы не могут подавать на банкротство своих должников. Но никто не лишал самих должников права признания себя несостоятельным.

Если долгов много, и они стали непосильными, в ряде случаев самым финансово выгодным и грамотным ходом станет банкротство физического лица. На сегодняшний день банкротство возможно двумя способами: через суд и без суда через МФЦ.

Многие должники боятся банкротства как огня. Происходит это потому, что им никто не рассказывает, что такое банкротство, что происходит после получения статуса банкротства и какие есть риски.

Для каждого конкретного должника банкротство принесет разные последствия.

У кого-то их вовсе не будет, спишутся долги и все, а кто-то уйдет в огромный имущественный минус, как правило, для второй категории банкротство нецелесообразно, о чем мы разъясняем в ходе первой консультации гражданина.

Банкротство — это не просто «списание долгов быстро», а процедура, состоящая из ряда последовательных стадий, каждая из которых направлена на финансовое оздоровление человека, попавшего в тяжелое материальное положение. Перед тем, как решиться на банкротство, оцените риски вместе со специалистами.

Заключение

Долги по налогам, многочисленные штрафы и пени, как и любые другие задолженности, могут расти как снежный ком. Если такая проблема есть, то лучше не затягивать с ее решением. Наши юристы, специализирующиеся на банкротстве, дают подробные и качественные консультации и помогают должникам выйти даже из, казалось бы, безвыходных ситуаций.